Monthly Update 08/2024: Phân bổ Tỷ Trọng trong Danh Mục Đầu Tư

Đánh giá thị trường chung và Cập nhật về phân bổ tỷ trọng trong danh mục đầu tư trong cuối Tháng 07/2024

Nội dung chính:

1. Tình hình thị trường chung

2. Điểm nhấn vĩ mô quốc tế

3. Phân bổ danh mục đầu tư cuối tháng 07/2024

4. Kết luận

I. Tình hình thị trường chung: Trong tháng 07 vừa qua, Thị trường chứng khoán duy trì ở mức 1,230 – 1,240 với mức biến động ( +0.5% ) so với tháng gần nhất. Thanh khoản thông qua khớp lệnh trung bình với giá trị: < 19,000 tỷ/ phiên, có sự suy giảm trong 3 tháng gần nhất.

a. Dữ liệu thị trường trong tuần gần nhất: Em xin gửi dữ liệu chi tiết tại đây

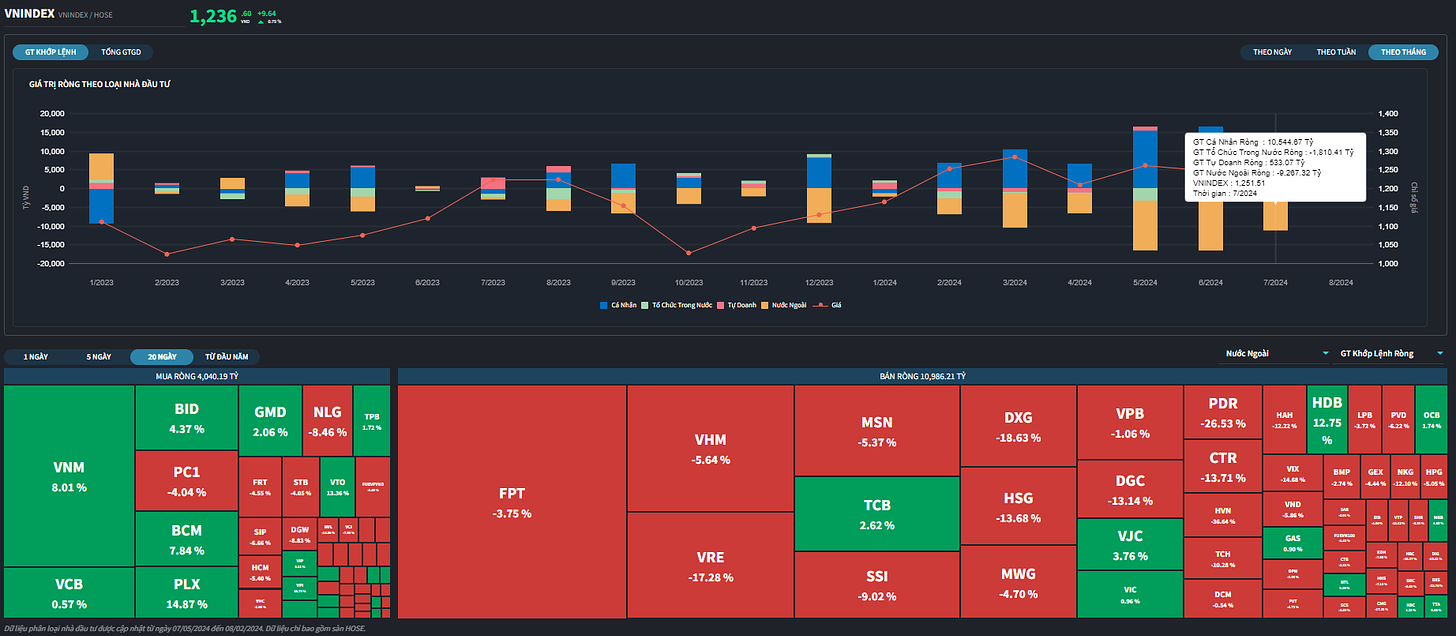

b. Giao dịch của các thành phần nhà đầu tư: Áp lực bán ròng tập trung ở các doanh nghiệp lớn của nhà đầu tư nước ngoài đã suy giảm so với tháng gần nhất

H1: Dữ liệu giao dịch của thành phần nhà đầu tư và nhà đầu tư nước ngoài trong Tháng 7 –hiện tại

Giá trị bán ròng của khối ngoại trong tháng 07/2024 ~ > - 9,200 tỷ, giảm ( - 35% ) so với trung bình 2 tháng bán ròng cao điểm trong 2 tháng trước đó. Bước sang đầu Tháng 8, Nhà đầu tư nước ngoài đã mua ròng trở lại với giá trị lớn nhất ở VNM sau kết quả kinh doanh phục hồi hoạt động kinh doanh cốt lõi tương đối tích cực so với mặt bằng chung các doanh nghiệp có quy mô lớn trên thị trường.

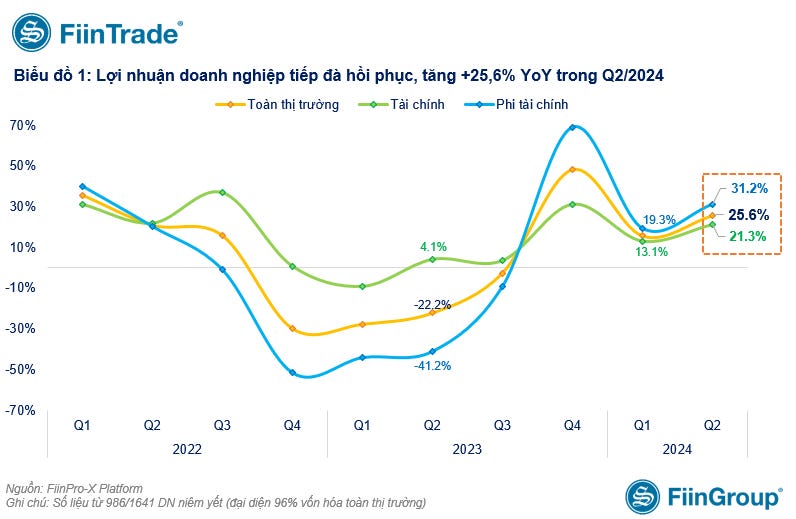

c. Kết quả kinh doanh của các doanh nghiệp niêm yết trong Q2.2024

H2: Lợi nhuận của các doanh nghiệp Tài chính & Phi tài chính có sự phục hồi trong Q2.2024

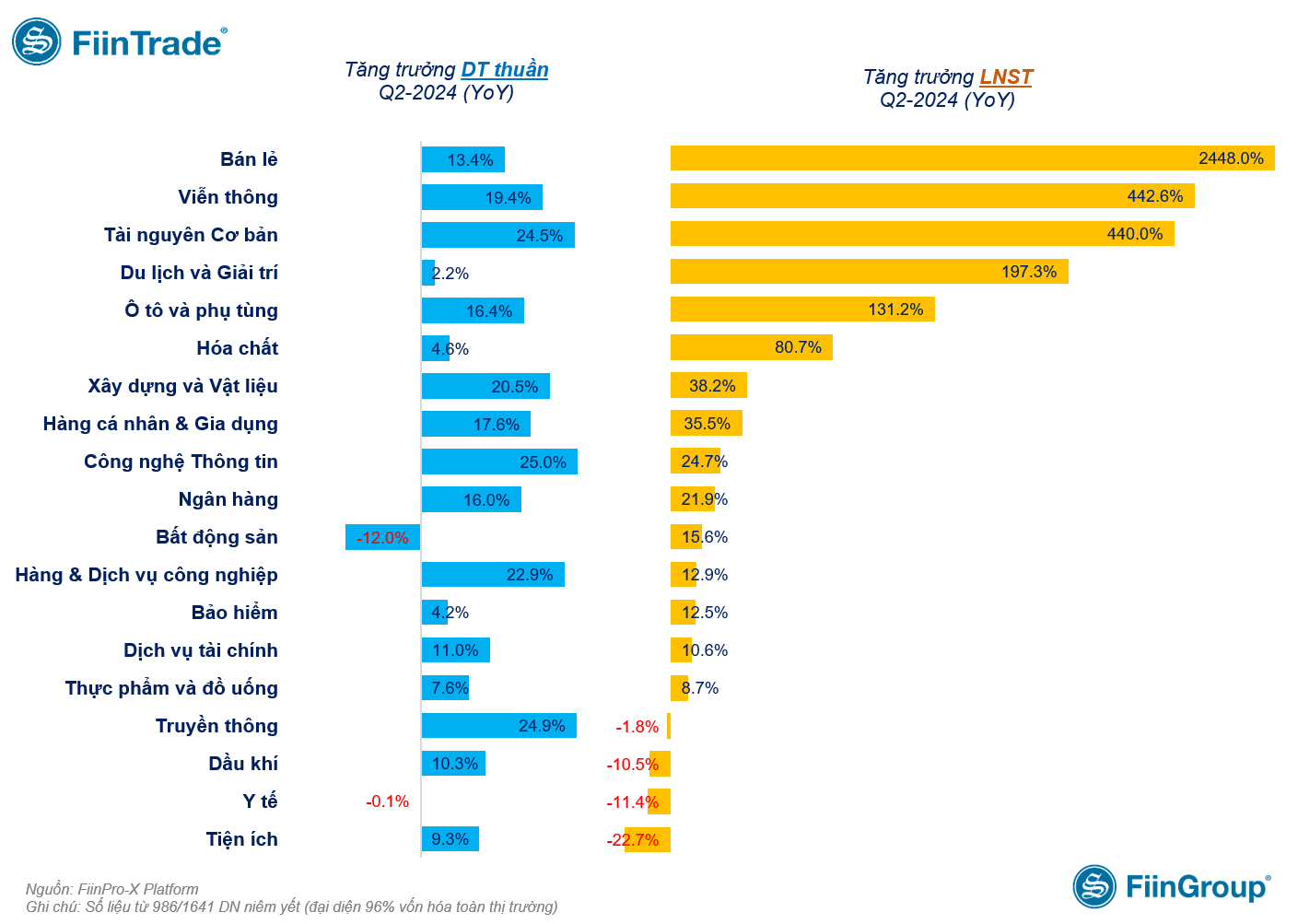

H3: Dữ liệu về kết quả kinh doanh ( Doanh thu ; lợi nhuận sau thuế ) của các ngành

H4: Dữ liệu kết quả kinh doanh theo vốn hóa của các doanh nghiệp niêm yết trong giai đoạn ( 2022 – nay )

Kết quả hoạt động kinh doanh theo vốn hóa phản ánh khá rõ nét về sự phục hồi của các doanh nghiệp niêm yết. Khi nền kinh tế gặp khó khăn, Các doanh nghiệp ở các cấp độ vốn hóa sẽ có mức độ ảnh hưởng (Q4.2022 – Q1.2023 ) và phục hồi ( Q4.2023 – Q2.2024 ) khác nhau:

· Đầu tiên, Vốn hóa lớn ( VN30 ) sẽ ít bị ảnh hưởng nhất và phục hồi tốt nhất

· Phân khúc các doanh nghiệp vốn hóa vừa – Midcap

· Cuối cùng, Sự phục hồi lợi nhuận của các doanh nghiệp vốn hóa nhỏ ( Smallcap )

Các doanh nghiệp lớn trong VN30 có thể bị ảnh hưởng cao bởi nhóm vốn hóa ( Ngành ngân hàng chiếm trọng số: 48% chỉ số VN30 ) hỗ trợ duy trì đà tăng trưởng hằng năm. Các doanh nghiệp vốn hóa ở mức Midcap – Smallcap thì mức ảnh hưởng trọng số cao của một doanh nghiệp/ ngành khá hạn chế. Đây là một điểm có thể phản ánh một phần các doanh nghiệp niêm yết đang có sự phục hồi tốt hơn trong hoạt động kinh doanh thời gian vừa qua.

II. Điểm nhấn vĩ mô quốc tế:

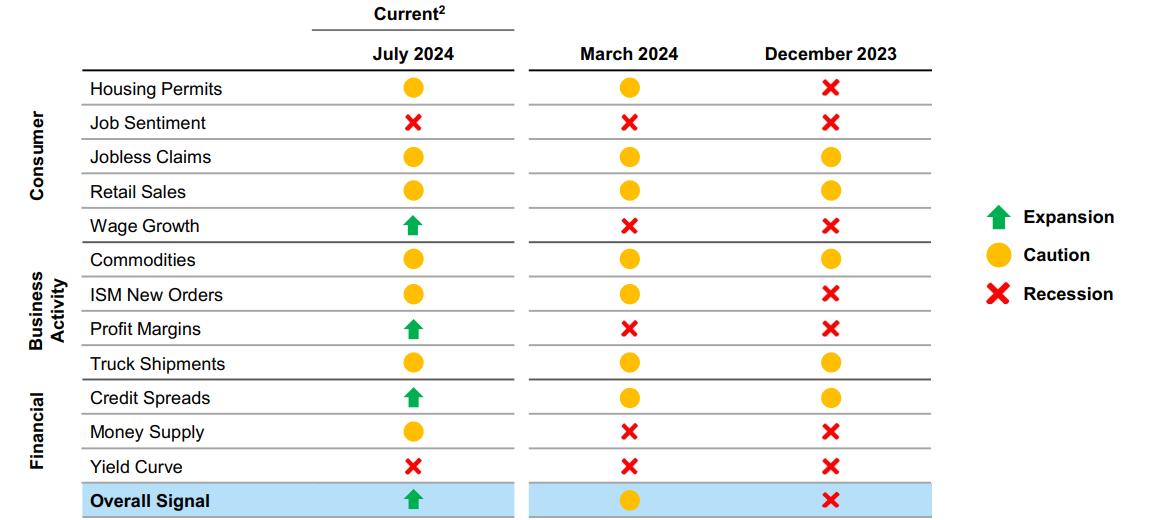

a. Chỉ số về suy thoái kinh tế trong tháng 07/2024: Đây là một trong các nội dung định kỳ em có gửi đến khách hàng từ tháng 04/2024 đến nay để có thêm góc nhìn về sự kiện này.

H6: Phân rã chỉ số suy thoái kinh tế Tháng 07.2024

Đây là dữ liệu mới nhất em có cập nhật vào cuối tháng 7 vừa qua. Các yếu tố theo dõi phản ánh sức khỏe của nền kinh tế đang có sự cải thiện dần và duy trì trạng thái Mở rộng ( Expansion ) như trong tháng gần nhất.

Trong lần cuộc họp gần nhất của FED 31/07 có nêu rõ:

Những quyết định của FED sẽ phụ thuộc vào tổng thể và không phải là phụ thuộc vào một hay hai dữ liệu kinh tế như dữ liệu được quan tâm nhiều trong thời gian gần đây

Phần trả lời của Chủ tịch FED - Mr. Powell về việc tại sao không thực hiện giảm lãi suất ngay trong Tháng 07/2024.

JEANNA SMIALEK: Jeanna Smialek from the New York Times, thanks for taking our questions. Markets pretty much entirely expect a rate cut in September at this stage. I wonder if you think that's a reasonable expectation and if so, why not just make the move today? Thank you.

CHAIR POWELL. So on September, let me say this, we have made no decisions about future meetings and that includes the September meeting. The broad sense of the Committee is that the economy is moving closer to the point at which it will be appropriate to reduce our policy rate. In that, we will be data dependent but not data point dependent, so it will not be a question of responding specifically to one or two data releases. The question will be whether the totality of the data, the evolving outlook, and the balance of risks are consistent with rising confidence on inflation and maintaining a solid labor market.

b. Xác suất suy thoái của nền kinh tế Mỹ: Em xin gửi một đoạn phỏng vấn của CIO Goldman Sachs Wealth Management với Bloomberg về chủ đề này tại đây (từ phút 19 trở đi ).

· Xác suất suy thoái vẫn có thể xảy ra ở tỷ lệ: 30%, lý do là hiện tại Yield Curve ( đường cong lãi suất đảo ngược ) vẫn duy trì trong hơn 2 năm qua ( kể từ 07/2022 )

· Tỷ lệ thất nghiệp ở mức cao cần xét đến trong tình huống bất thường:

o Tỷ lệ nhập cư tăng lên, Nền kinh tế không tạo được đủ việc làm mới và dẫn đến tỷ lệ thất nghiệp cao hơn.

o Sau đại dịch, Tỷ lệ thất nghiệp duy trì ở mức nền thấp và có xu hướng tăng lên thời gian gần đây ( Mức quanh 4% là thuộc vùng thấp của Mỹ trong 20 năm trở lại đây).

Em cho rằng: Dự báo suy thoái là việc rất khó khăn và các thông tin được tiếp cận khó có sự đầy đủ để ra quyết định. Việc của chúng ta là có sự phòng vệ nhất định và tránh thái quá trong các quyết định phân bổ đầu tư của mình.

III. Phân bổ danh mục đầu tư trong cuối tháng 07/2024:

H7: Phân bổ danh mục đầu tư trong cuối Tháng 07.2024

Trong tháng qua, Danh mục đầu tư phân bổ có đà tăng trưởng nhẹ ( + 1.9% ) trong tháng 07/2024 bởi đà tăng trưởng 3 khoản đầu tư chính: ( PLX : VNM : HHP ). Ngược lại, Khoản đầu tư SMC có ảnh hưởng theo chiều giảm trong danh mục.

H7: Biến động của các khoản đầu tư trong Tháng 07/2024

Hành động trong danh mục Tháng 07/2024:

1. Bổ sung mới trong danh mục đầu tư: Trong tháng vừa qua, Em có bổ sung một doanh nghiệp thuộc nhóm ngành đầu tư công – Xây lắp hạ tầng giao thông là VCG. Em đánh giá VCG là doanh nghiệp xứng đáng để phân bổ danh mục trong 3 năm tới. Khoản đầu tư này đang được phân bổ ~ 7% tài sản ròng và dự kiến sẽ có mức tỷ trọng đáng kể hơn phù hợp với hoạt động kinh doanh của doanh nghiệp.

2. Tiếp tục kiểm soát tỷ trọng chặt hơn đối với khoản đầu tư SMC

Em có tóm tắt ngắn về kết quả kinh doanh Quý 2/2024 của SMC tại đây. Em nhận thấy rằng, Hoạt động tái cấu trúc của SMC trong nhiều quý vừa qua đã bước vào giai đoạn cuối và cấu trúc vốn của doanh nghiệp đủ sự thận trọng để vượt qua giai đoạn khó của ngành sắp tới.

Về biến động trên thị trường, Em có sự kiểm soát tỷ trọng khi SMC có sự thái quá trong tháng 06 và có sự biến động cao trong tháng vừa qua. Em sẽ ưu tiên sự ổn định và can thiệp nếu những biến động ảnh hưởng về tổng thể danh mục. Mức tỷ trọng duy trì ~ 5% tài sản ròng tại cuối tháng 07 vừa qua.

KẾT LUẬN:

Trong các báo cáo gần đây về chiến lược đầu tư trong 6 tháng cuối năm 2024, Em có định hướng sẽ thận trọng và nâng dần tỷ trọng tiền mặt từ đầu tháng 08 trở đi, với các hành động như sau:

· Danh mục sẽ kiểm soát với tỷ trọng ở trạng thái cân bằng và không có sự thái quá về tỷ trọng ở khoản đầu tư trong danh mục.

· Các khoản đầu tư trong danh mục với hạn mức: Tỷ trọng cao tối đa 20% tài sản ròng ; Tỷ trọng ở mức thấp tối đa: 10% tài sản ròng.

· Đồng thời, Em có kế hoạch bổ sung mới các khoản đầu tư trong điều kiện thị trường xuất hiện các cơ hội đầu tư hấp dẫn khác.

Sau khi thực hiện các hành động trên, Em cho rằng danh mục đầu tư sẽ có mức độ phòng vệ và an toàn ở mức cao trước các biến động ( nếu có ) của thị trường chung.

Trân trọng!

Lê Tấn Đạt | MBS – 0961.504.434 ( Zalo – Viber )

Tầng trệt, Toà nhà The Prince Residence, 17-19-21 Nguyễn Văn Trỗi, Phường 11, Quận Phú Nhuận, TP. Hồ Chí Minh

Tài chính

/tai-chinh

Bài viết nổi bật khác

- Hot nhất

- Mới nhất